Как получить вычет за лечение зубов — образец 3-НДФЛ для возврата налога

Содержание статьи

Налогоплательщик физическое лицо может вернуть 13 процентов от расходов на лечение зубов при условии, что оплатил услуги на стоматологию своим доходом, с которого удержан подоходный налог — для получения вычета необходимо заполнить деклараци 3-НДФЛ и подать ее в ФНС.

Для возврата налога и получения вычета за 2020 год обратиться в налоговую службу нужно в любое время в течение 2021 года.

Социальный вычет по расходам на лечение зубов

Каждый гражданин РФ имеет право на ряд льгот, одной из которой является социальный налоговый вычет — это необлагаемая подоходным налогом сумма, которая применяется в отношении отдельных расходов физического лица.

В числе этих расходов затраты на стоматологические услуги.

Если человек оплатил лечение зубов в 2020 году (своих, своих детей, супруга, родителей), то в 2021 году можно вернуть 13 процентов от расходов.

Обязательные условия для применения данной льготы:

- наличие госаккредитации российского образца у стоматологической клиники;

- наличие документов об оказанной услуги и оплаченных расходов — договор со стоматологической клиникой, чеки, платежные документы;

- оплата лечения зубов собственными средствами, с которых удержан подоходный налог.

Сумма к возврату составляется 13 процентов от расходов на лечение в пределах социального вычета, положенного за год в соответствии с п. 3 ст. 219 НК РФ:

- 120 000 руб. — на себя;

- 50 000 руб. — на родственника.

В эти суммы включаются не только затраты на медицинские услуги, но и на лекарства, обучение, оплату добровольных страховых взносов.

Если полученные услуги в стоматологической клинике включены в перечень дорогостоящего лечения, то ограничения по вычету не применяются.

Важно: Сумма к возврату ограничена не только размером вычета, но и уплаченным налогом за отчетный год. Вернуть получится сумму в пределах удержанного за год подоходного налога.

Что относится к дорогостоящему лечению в стоматологии?

В стоматологии есть ряд медицинских услуг, относящихся к дорогостоящему лечению. При их оплате ограничения по вычету не применяются, то есть вернуть можно 13 процентов со всей потраченной суммы при условии, что достаточно уплаченного НДФЛ за соответствующий год.

Полный перечень дорогостоящего лечения приведен в Постановлении Правительства РФ №201. В данном перечне к стоматологии относятся — протезирование и имплантация зубов.

Со всей суммы потраченных в 2020 году денег на протезирование и имплантацию зубов можно в 2021 году вернуть 13 процентов налога — возвращаемый НДФЛ ограничен в данном случае только удержанным за 2020 год подоходным налогом.

Полный перечень дорогостоящего лечения можно посмотреть здесь.

Пример:

В 2020 году Петухов оплатил протезирование зубов в размере 200 000 руб. При этом этот год заработок 160 000, с которого удержан НДФЛ 20 800 руб.

В 2021 Петухов сможет вернуть 13 процентов только с суммы расходов, равной налогооблагаемого доходу за 2020 году — сумма к возврату 20 800 руб.

Вычет на дорогостоящее лечение зубов предоставляется отдельно от прочих оплаченных стоматологических услуг, в отношении которых применяются ограчения.

Как заполнить 3-НДФЛ для возврата налога за 2020 год?

Чтобы вернуть НДФЛ по расходам на лечение зубов, нужно заполнить налоговую деклрацию 3-НДФЛ и подать ее в ФНС либо в бумажном виде, либо в электронном через личный кабинет налогоплательщика. Именно последний вариант чаще всего используют в последнее время физические лица.

В личный кабинет можно зайти по ИНН и паролю либо через учетную запись на госуслугах. Декларацию можно заполнить непосредственно в личном кабинете, либо подготовить ее отдельно, после чего загрузить готовый вариант в кабинете для ФНС.

Декларацию 3-НДФЛ можно скачать по ссылке ниже в формате excel или заполнить ее в специальной программе Декларация 2020. Инструкция по подготовке 3-НДФЛ в программе на вычет за лечение.

При самостоятельном заполнении без использования программы и личного кабинета важно убедиться, что бланк актуален. В 2021 году заполнять нужно бланк 3-НДФЛ, утвержденный Приказом ФНС №ЕД-7-11/615@ от 28.08.2020.

К 3-НДФЛ нужно приложить:

- договор на оказание стоматологических услуг;

- платежные документы;

- ИНН;

- паспорт.

В бланке декларации следует заполнить:

- титульный лист — это первая страница, где отражаются сведения об отчетном периоде, налогоплательщике и декларации;

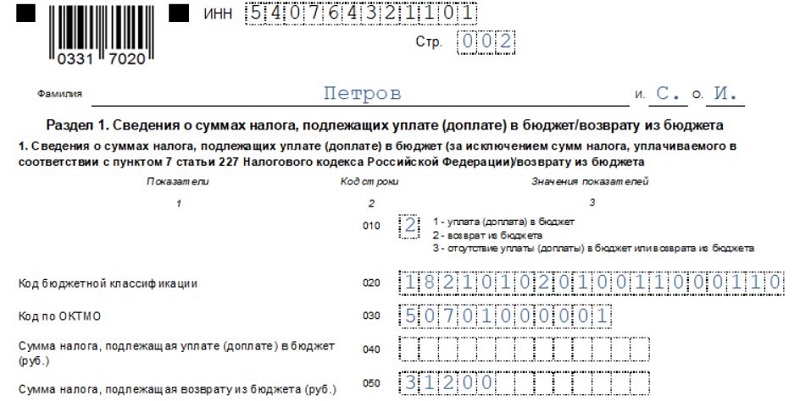

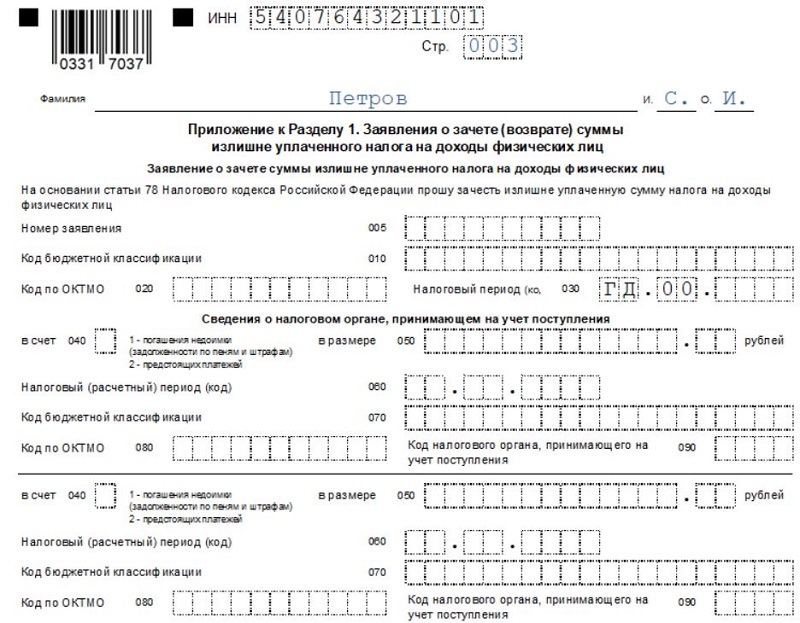

- раздел 1 — заполняется на основании раздела 2 одним из последних, когда проведены все расчеты — показывается та сумма, которую должна будет вернуть ФНС налогоплательщику в связи с затратами на лечение зубов;

- приложение к разделу 1 — формируется заявление на возврат налога, здесь нужно указать возвращаемую сумму и платежные реквизиты, на которые нужно будет перечислить денежные средства, отдельно составлять заявление не нужно;

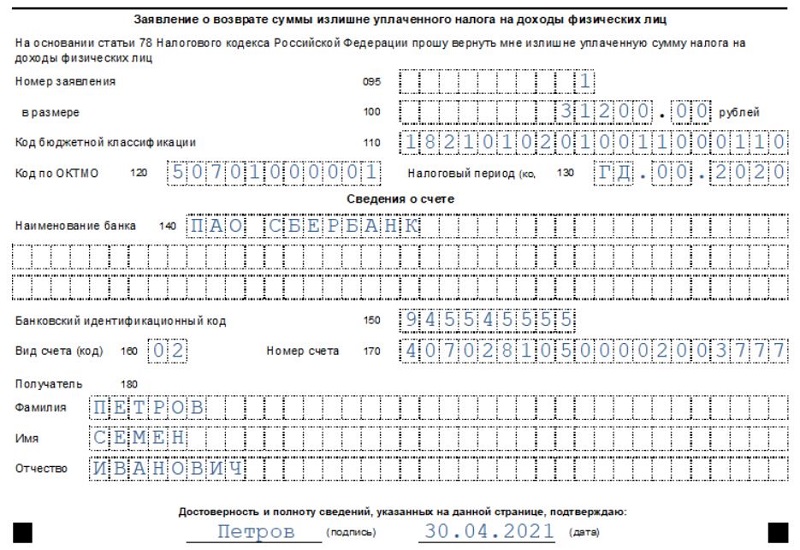

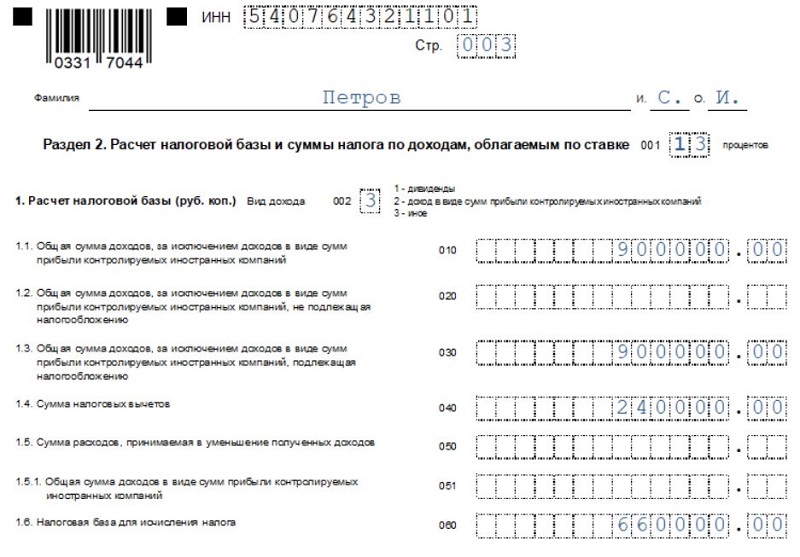

- раздел 2 — проводится расчет НДФЛ к возврату на основании данных о налогооблагаемом доходе, удержанном НДФЛ и данных о расходах на лечение зубов;

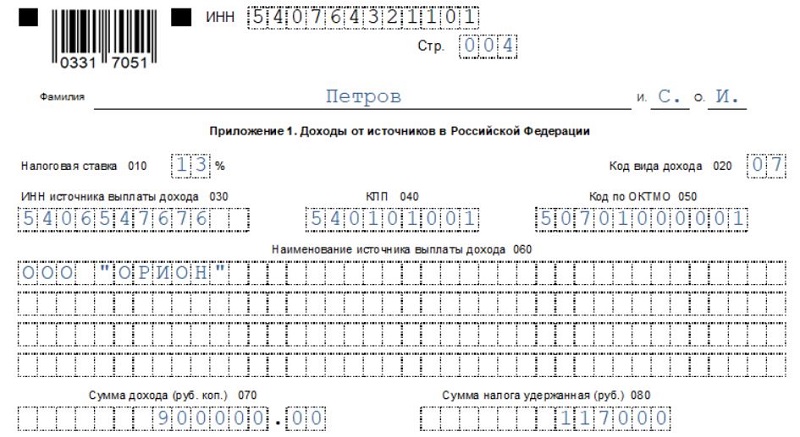

- приложение 1 — показывает доход за отчетный год и удержанный с него НДФЛ, а также сведения об источнике этого дохода. Если источников было несколько, то отдельно показываются данные по каждому;

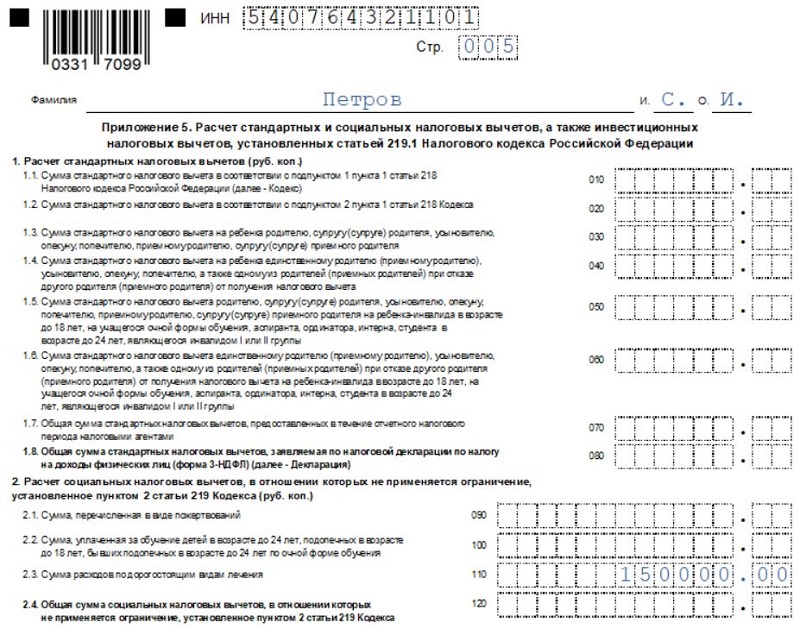

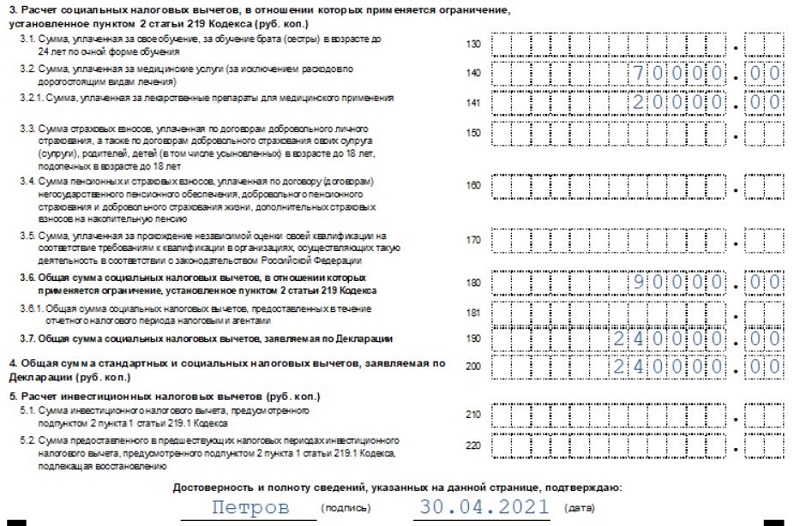

- приложение 5 — проводится расчет положенного вычета — отдельно отражаются расходы на лечение зубов, лекарства и дорогостояющую стоматологию (протезирование, имплантация), далее все расходы суммируются.

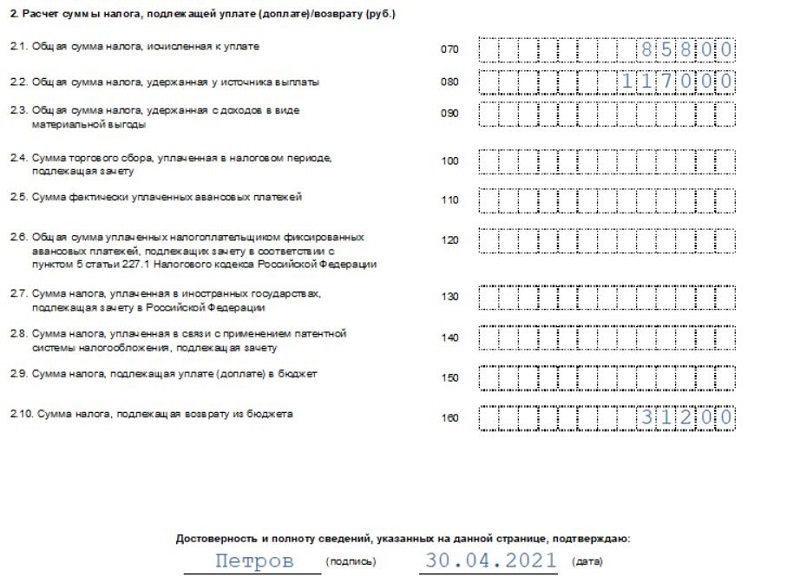

Ниже приведен пример заполнения декларации 3-НДФЛ при следующих условиях:

- расходы на лечение зубов — 70 000;

- затраты на лекарства — 20 000;

- расходы на протезирование зубов — 150 000;

- годовой доход от работодателя — 900 000, с которого удержан НДФЛ = 117 000.

Общий размер вычета составляет = 70 000 + 20 000 + 150 000 = 240 000.

НДФЛ к возврату = 13% * 240 000 = 31 200.

Пример заполнения:

Скачать бланк и образец для 2021 года

Источник

Образец оформления 3-НДФЛ на вычет за лечение в 2021 году — инструкция в одной таблице

Оплатив лечение или лекарства в 2020 году, гражданин может в 2021 году обратиться в ФНС, чтобы вернуть тринадцать процентов от потраченных денег в рамках применения социального налогового вычета, заполнив декларацию 3-НДФЛ.

Рассчитывать на получение денежных средств от налоговой можно только при условии, что медицинские услуги или медикаменты оплачены доходом, с которого ранее был удержан подоходный налог. Кроме того, нужно сохранить договор, подписанный с лечебным учреждением, а также платежные документы.

Когда можно вернуть 13 процентов от расходов на лечение?

Физическое лицо в 2021 году получит 13% от затрат на медицинские услуги и медикаменты при соблюдении таких условий:

- Налогоплательщик оплатил лечение или лекарства своими средствами.

- В 2020 году был доход, с которого удержан НДФЛ 13 процентов.

- Имеется договор об оказании медуслуг или рецепт на покупку лекарств.

- Сохранились чеки и платежные квитанции, подтверждающие оплату расходов.

- У медучреждения имеется лицензия гособразца на оказание соответствующих услуг.

- Заполнена декларация 3-НДФЛ и подана в ФНС в течение 2021 года.

Вернуть можно 13 процентов от затрат на медуслуги и лекарства, при этом действует ограничение в виде социального вычета — максимальная сумма к возврату за год 15 600 руб. (13% от 120 000 руб.).

В этот же вычет включаются расходы на обучение свое, брата или сестры. Как заполнить 3-НДФЛ для возврата налога за учебу?

Важно, что расходы на лечение, относящиеся к дорогостоящему согласно Перечню, полностью учитываются в целях возврата НДФЛ. То есть налоговая перечислит 13% от полной суммы затрат на данные виды медицинских услуг.

Размер вычета и особенности его применения прописаны в п.3 ст. 219 НК РФ.

Срок и правила подачи 3-НДФЛ на социальный вычет

Обязательным условием для возврата налога по затратам на лечебные услуги и лекарства является подача налоговой декларации по форме 3-НДФЛ.

Обращаться в ФНС с отчетом, можно, начиная с 1 января года, следующего за годом, в котором были потрачены средства. То есть по расходам на лечение в 2020 году подавать декларацию в налоговую можно с 1 января по 31 декабря 2021 года в любом месяце.

Формат подачи:

- бумажный лично или через доверенного человека — заполнить можно на компьютере или в программе и распечатать, можно вносить данные сразу в бумажный бланк;

- электронный — через личный кабинет налогоплательщика.

Законодательство не ограничивает физических лиц в выборе способа сдачи формы 3-НДФЛ в ФНС.

Новая форма декларации для 2021 года

ФНС с 2021 года ввела в действие новый бланк формы 3-НДФЛ, который следует заполнять при подаче отчета в 2021 году за 2020.

Обновленная декларация содержится в Приказе ФНС от 28.08.20 № ЕД-7-11/615@. Этот же нормативный акт определяет Порядок заполнения всех страниц отчета.

Изменений в бланк 3-НДФЛ внесено достаточно много, скорректированы штрих-коды, добавлены новые листы. При заполнении важно убедиться, что данные вносятся в новую форму, актуальную на сегодняшний день.

Скачать новый бланк 3-НДФЛ 2021 в excel.

Как заполнить для возврата налога за медицинские услуги и лекарства?

Граждане, рассчитывающие воспользоваться своим правом на социальный вычет и желающие вернуть часть своих расходов на лечение и лекарства, должны заполнить в 3-НДФЛ:

- титульный лист;

- раздел 1 и приложение к нему;

- раздел 2;

- Приложения 1 и 5.

Всего в готовой декларации должно быть заполнено минимум 5 листов.

Начать лучше всего с указания доходов за год в приложении 1, облагаемых по ставке 13%. Если были также поступления от иностранных компаний, то дополнительно заполняется второе приложение.

После отражения годового заработка заполняются данные о размере социального вычета в шестом приложении.

Непосредственный расчет сумма, положенной к возврату из налоговой, проводится во втором разделе. Итоговые данные переносятся в раздел 1.

Приложение к разделу 1 — это новый лист в 3-НДФЛ, введенный с 2021 года. Он содержит заявление на возврат налога, которое ранее составлялось отдельно. Теперь его включили в бланк декларации.

Инструкци по заполнению в одной таблице

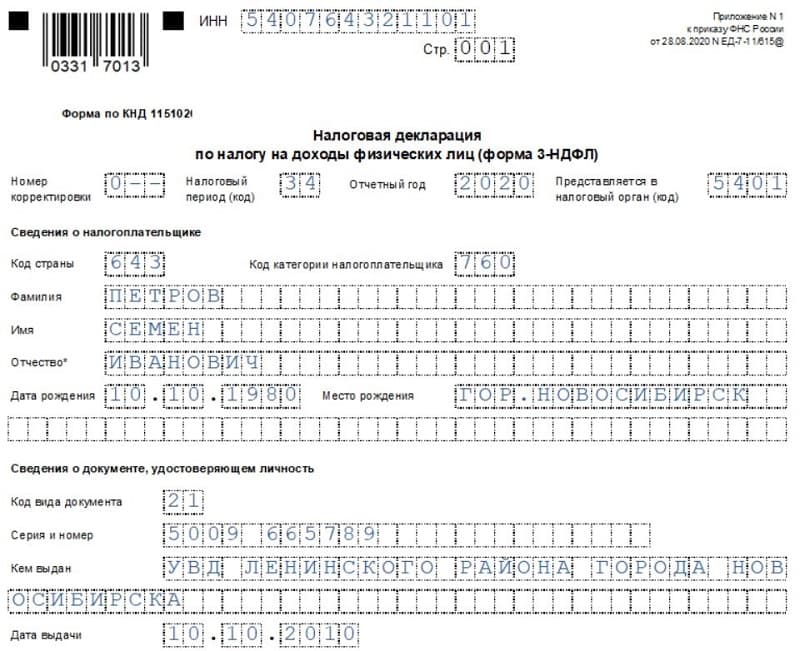

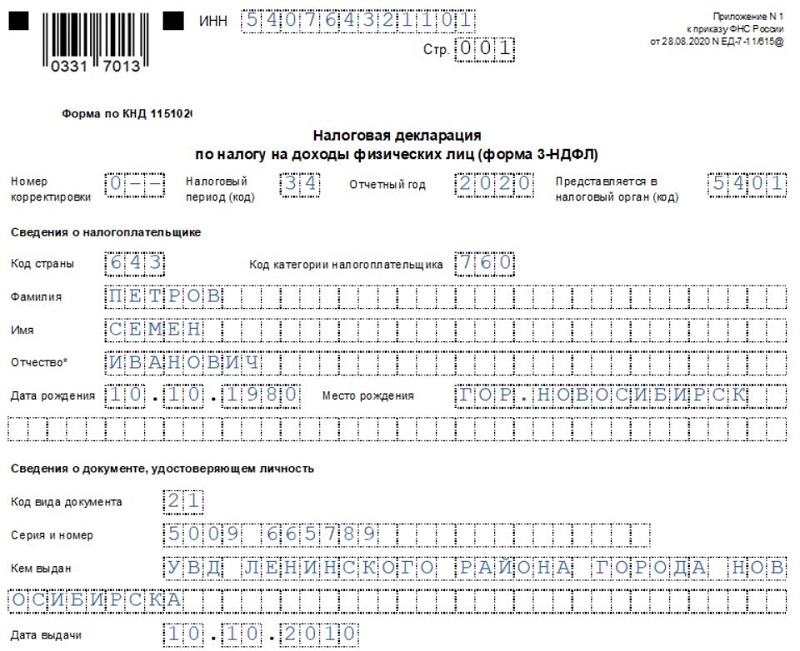

На титульном листе нужно заполнить данные о декларации и период, за который она подается (код периода 34, год 2020). Номер ФНС, куда будет сдаваться 3-НДФЛ, можно посмотреть на сайте налоговой по своему адресу — ссылка.

Данные о себе нужно вносить внимательно, согласно паспорту. Граждане РФ указывают код 643 и категорию 760. Ниже можно посмотреть пример заполнения титульного листа для случая личной подачи 3-НДФЛ в ИФНС.

В таблице ниже дана инструкция, какие именно поля нужно заполнить на остальных страницах декларации, если были расходы на лечение (в том числе дорогостоящее), а также на покупку лекарств.

Поле декларации | Инструкция по заполнению |

Раздел 1 | |

010 | Выбирается вариант «2» для случая необходимости возврата налога. |

020 | КБК — 182 1 01 02030 01 1000 110. |

030 | ОКТМО — код, соответствующий адресу налогоплательщика. Можно посмотреть по ссылке. |

050 | Величина налога, которую налогоплательщик хочет вернуть в связи со своими тратами на медицинские услуги и лекарства. |

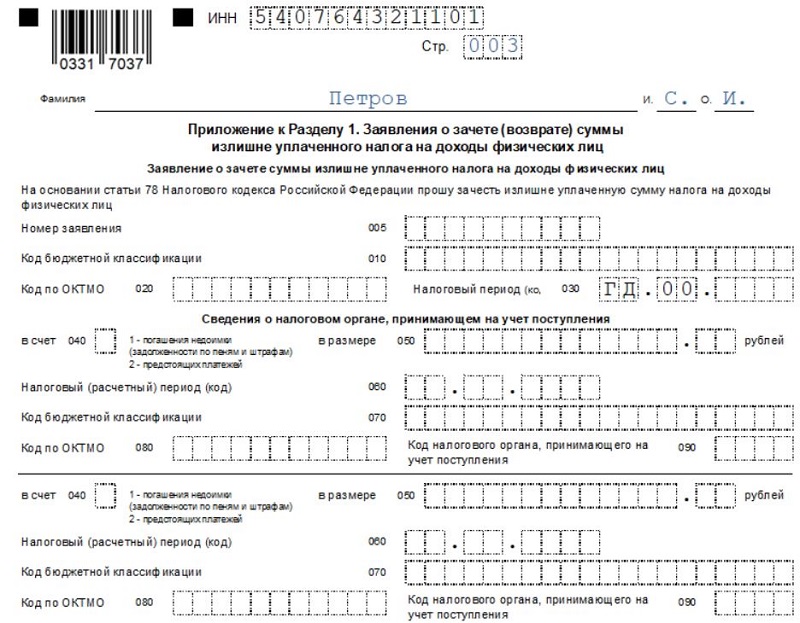

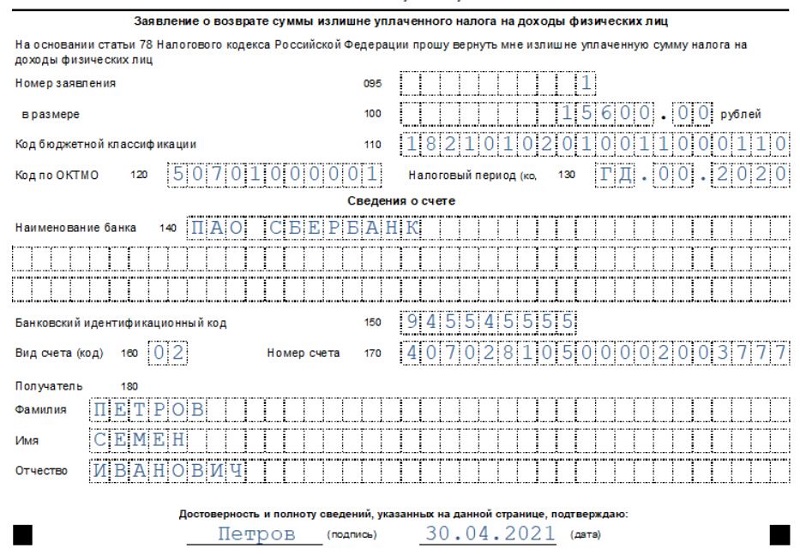

Приложение к разделу 1 | |

095 | № заявления — ставится 1. |

100 | Сумма, которую ожидает получить налогоплательщик на основании декларации 3-НДФЛ. |

110 | КБК — 18210102010011000110. |

120 | ОКТМО |

130 | ГД.00.2020 |

140 | Название банка, где открыт счет для получения средств. |

150 | БИК банка. |

160 | 02 — текущий счет. |

170 | № счета для перечисления. |

180 | ФИО получателя денег. |

Раздел 2 | |

001 | Ставится «13» — это размер ставки, по которой считался налог, подлежащий возврату. |

002 | 3 — иной доход. |

010 | Годовые поступления физического лица, согласно заполненного первого приложения. |

030 | Повторяется показатель строки 010. |

040 | Размер социальных вычетов — берется из строки 200 прил.5. |

060 | Налоговая база — разность строк 030 и 040. |

070 | НДФЛ с налоговой базы — та сумма налога, которую должен был заплатить человек за годовой период (показатель 001 * 060). |

080 | Фактически вычтенный налог из дохода — переносится из строки 080 прил.1. |

160 | Величина, подлежащая возврату — разность строк 160 и 080. Это значение вносится в строку 050 раздела 1. |

Приложение 1 к Разделу 2 (для каждого источника выплат заполняется отдельно) | |

010 | 13 — ставка, по которой облагается заработок физического лица. |

020 | Для отражения дохода в виде заработной платы — код 07. |

030, 040, 050, 060 | Данные работодателя — ИНН, КПП, ОКТМО, название. Все сведения можно взять из справки о доходах и суммах налога, которую можно запросить по месту работы за 2020 год. |

070 | Годовой начисленный заработок из п.5 формы 2-НДФЛ за 2020 год. |

080 | Вычтенный налог за годовой период из п. 5 формы 2-НДФЛ. |

Приложение 5 | |

110 | Затрата на дорогостоящее лечение — полностью вся сумма без ограничений. |

120 | Повторяется показатель из предыдущего поля. |

140 | Прочие расходы на лечение, к которым применяется вычет 120 000 руб. |

141 | Траты на медикаменты, подтвержденные рецептами. |

180 | Сумма расходов из строк 140 и 141 — не более 120 000. |

181 | Сумма уже полученного вычета, если он запрашивался в течение года несения затрат на основании уведомления ФНС через работодателя. |

190 | Сумма всех вычетов — строки 120 и 180 за минусом уже выбранного вычета из 181. |

200 | Повторно вносится показатель из строки 190. |

Заполненный пример

Ниже приведен пример заполнения для случая, когда гражданин Петров Семен Иванович потратил деньги на медицинские услуги в общем размере 240 000 руб. (150 000 — дорогостоящее, 70 000 — лечение зубов, 20 000 — лекарства). В 2020 году он работал в ООО «Орион», где ему начислена заработная плата за год 900 000 руб., с которой вычтен НДФЛ = 117 000 руб.

Налог для возврата = 240 000 * 13% = 31 200 руб.

Пример заполнения 3-НДФЛ:

Скачать бланк и образец за 2020 год

Новый бланк 3-НДФЛ 2021.

Образец заполнения декларации на вычет за лечение за 2020 год.

Видео инструкция

Подготовка 3-НДФЛ в личном кабинете налогоплательщика:

Источник

Заполнение декларации 3-НДФЛ на вычет за лечение за 2020 год — новая форма 2021 и образец

Налоговая декларация 3-НДФЛ нужна не только для уплаты налога с полученного дохода физических лиц, но и для его возмещения из бюджета в связи с получением вычета — в статье предлагаем образец заполнения отчета для получения социального вычета по расходам на лечение, медицинские услуги, лекарства.

Благодаря применению данной льготы гражданин может вернуть 13 процентов от затрат на лечебные услуги и лекарственные препараты, но с учетом некоторых ограничений и условий.

Как получить социальный налоговый вычет за лечение?

Данная налоговая льгота предусмотрена п. 3 ст. 219 НК РФ, где говорится о том, что человек вправе вернуть НДФЛ (13 процентов) с расходов на:

- медицинские услуги, согласно перечню из Постановления Правительства РФ №201 от 19.03.2001 в ред. от 20.12.2019;

- лекарства, выписанные врачом, перечень не ограничивается;

- дорогостоящее лечение, список которого ограничен указанным выше Постановлением №201.

Для возврата налога в 2021 году необходимо выполнение следующих условий:

- Обращение в ФНС с декларацией 3-НДФЛ в 2021 году для получения вычета за лечение за 2020 год.

- Перечисление подоходного налога в 2020 году.

- Лечение или лекарства должны быть оплачены из собственных средств налогоплательщика, с которых удержан НДФЛ.

- Наличие российской лицензии на осуществление медицинской деятельности у организации, оказавшей услуги по лечению.

- Наличие документов, подтверждающих расходы — чеки, платежные документы, договор с мед.учреждением.

- Медицинские услуги оказаны непосредственно налогоплательщику, его детям, родителям или супругу.

Сумма расходов, с которой может быть возвращен подоходный налог, ограничена величиной социального налогового вычета:

- 120 000 руб. — по затратам на свое лечение (максимальная сумма к возврату 15 600 = 13% * вычет);

- 50 000 руб. — по затратам на каждого члена семьи (максимальная сумма к возврату 6 500 = 13% * вычет).

В указанные суммы социального вычета входят не только затраты на лечебные услуги и лекарства, но и расходы на обучение, оплату страховых взносов на добровольное страхование.

Как заполнить 3-НДФЛ в 2021 году на вычет за обучение?

Вернуть налог не получится, если:

- не было налогооблагаемого дохода в отчетном году, то есть человек не платил НДФЛ в бюджет;

- не сохранились платежные документы, подтверждающие расходы на медицинские услуги;

- мед.организация не аккредитована должным образом в РФ.

Налогоплательщик не обязан заполнять 3-НДФЛ, если он не хочет возвращать деньги — это его право, а не обязанность.

Если человек сохранил все нужные документы и желает получить возврат части потраченных средств, что особенно актуально в отношении дорогостоящего лечения, то следует заполнить актуальный бланк 3-НДФЛ и подать его в ФНС удобным образом (бумажном или электронном через личный кабинет налогоплательщика).

Обращаться в налоговую можно по завершению отчетного года, сроки ограничены календарным годом, следующим за налоговым периодом. То есть за 2020 год вернуть 13 процентов можно будет, начиная с 1 января по 31 декабря 2021 года.

Возврат налога по расходам на лекарства

Человек вправе вернуть 13 процентов не только в отношении расходов на оплату медицинских услуг в лечебных учреждениях, но и по затратам, произведенным на покупку лекарственных препаратов.

Если раньше список лекарств для применения вычета ограничивался специальным перечнем, то теперь никаких ограничений нет. НДФЛ с расходов возвращается со всех видов лекарственных препаратов.

Главные условия — это наличие рецепта врача и платежных документов, подтверждающих оплату.

Сумма расходов на лекарства включается в социальный вычет, для которого действует ограничение 120 000 руб.

Как вернуть 13 процентов по затратам на дорогостоящее лечение?

Перечень видов медицинских услуг, относящихся к дорогостоящему, определяется специальным Перечнем, который содержится в Постановлении №201.

В отношении данного вида лечения размер вычета не ограничивается, поэтому вернуть 13 процентов можно со всей суммы, потраченной на дорогостоящие медицинские услуги.

В декларации 3-НДФЛ данные затраты показываются в отдельной строке.

Новый бланк 3-НДФЛ для 2021 года

Заполнять в 2021 году нужно новую форму 3-НДФЛ, обновленную Приказом ФНС от 28.08.20 № ЕД-7-11/615@.

Поменялись штрих-коды страниц, некоторые разделы и приложения, но в целом, для налогоплательщиков, желающих получить возврат НДФЛ по расходам на лечение, существенных изменений в подготовке декларации нет.

Скачать новый бланк 3-НДФЛ 2021 в excel.

Как заполнить налоговую декларацию за 2020 год?

Налогоплательщики для получения социального вычета за лечение и лекарства заполняются в 3-НДФЛ такие страницы;

- первая — Титульный лист;

- Раздел 1 — налоговая сумма, которую ФНС должен вернуть налогоплательщику;

- Раздел 2 — проводятся вычисления возвращаемой суммы;

- Приложение 1 и 2 — отражение доходов и уплаченного подоходного налога (в первом показываются поступления от российских компаний, во втором — от иностранных);

- Приложение 5 — основное, предназначенное для расчета налогового вычета по тратам на медицинские услуги, дорогостоящее лечение и лекарства.

Ниже приведена инструкция в таблице по заполнению полей декларации. Рекомендуем начать с указания дохода в приложении 1 и 2, после чего рассчитать вычет в прил. 5, далее рассчитать сумму налога в разделе 2, перенести ее в раздел 1 и заполнить титульный лист.

В 3-НДФЛ, подаваемой на бумаге, следует поставить свою подпись на каждой странице внизу, указать рядом дату подписания. Кроме того, в верхней части каждой страницы следует поставить ИНН и номер страницы.

Перед заполнением рекомендуем внимательно изучить требования по заполнению 3-НДФЛ.

Инструкция по оформленению

В таблице ниже указано, какие строки нужно заполнять:

Строка 3-НДФЛ | Инструкция по заполнению |

| Титульный лист | |

№ корректировки | 0 — если подается в первый раз; 1 — если вносятся изменения в первый раз в поданную ранее форму; 2 — если вносятся изменения во второй раз и т.д. |

Период | 34 — отчетный календарный год |

Год | 2020 — для получения вычета за указанный год |

Налоговый орган | Номер отделения из четырех цифр, куда сдается декларация 3-НДФЛ |

Код страны | 643 для россиян |

Категория налогоплательщика | 760 — физическое лицо для получения налоговых вычетов |

ФИО | Полностью, если отчества нет, то можно его не указывать |

Дата рождения | В цифровом формате ДД.ММ.ГГГГ |

Место рождения | Населенный пункт |

Код вида документа | 21 для паспорта РФ |

Реквизиты паспорта | Серия, номер, место выдачи, дата выдачи |

Статус налогоплательщика | 1 — резиденты РФ |

Телефон | Важный реквизит, обеспечивающий связь налоговиком с налогоплательщиков при возникновении вопросов, указывается с кодом города |

Количество страниц | Число заполненных листов декларации и прилагаемой документации |

| Раздел 1 | |

010 | Для возврата налога указывается 2 |

020 | Код бюджетной классификации — 18210102010011000110, рекомендуется уточнить в налоговой |

030 | ОКТМО |

050 | Возвращаемый НДФЛ — из поля 160 разд.2 |

| Приложение 1 к Разделу 1 — заявление на возврат НДФЛ, новая страница в декларации для формирования заявление внутри формы 3-НДФЛ без отдельного его составления. | |

095 | 1 |

100 | НДФЛ к возврату — поле 050 разд. 1. |

110 | КБК — поле 020 разд. 1. |

120 | ОКТМО — поле 030 разд. 1. |

130 | ГД.00.2020. |

140 | Наименование банка. |

150 | КБК банка. |

160 | 02 для получения денег на текущий счет, 01 — на депозитный счет. |

170 | Номер счета в банке для получения денег. |

180 | ФИО получателя. |

| Раздел 2 | |

001 | 13 процентов |

002 | Ставится 3, что соответствует иному доходу |

010 | Годовой доход от всех источников |

030 | Налогооблагаемый годовой доход от всех источников |

040 | Суммарный размер налоговых вычетов за медицинские услуги, лекарства, дорогостоящее лечение — из поля 200 прил. 5 |

060 | База для исчисления налога с учетом социальных вычетов (030 — 040) |

070 | НДФЛ, рассчитанный от налоговой базы из поля 060 (ставка из 001 * базу из 060) |

080 | Реально уплаченный налог за отчетный год — из поля 080 прил. 1 |

160 | Та сумма налога, которую нужно вернуть в связи с правом на социальный вычет (080 — 070) |

| Приложение 1 — заполняется по каждому источнику отдельно (строки 010 — 080). Для зарплаты оформляется на основании справки о доходах 2-НДФЛ, полученной у работодателя | |

010 | 13 процентов для дохода в виде зарплаты |

020 | Код дохода — для зарплаты 07 |

030 | ИНН источника выплат |

040 | КПП, если источник выплат — юридическое лицо |

050 | ОКТМО источника выплат |

060 | Название организации или ФИО ИП |

070 | Начисления за год из справки 2-НДФЛ |

080 | Налог, который удержал указанный источник выплат — берется из 2-НДФЛ |

| Приложение 5 — отдельно показываются суммы социальных вычетов на мед.услуги, лекарства и дорогостоящее лечение | |

110 | Расходы на дорогостоящее лечение в полной сумме |

120 | Повторяется показатель из поля 110 |

140 | Расходы на прочие медицинские услуги, не включенные в дорогостоящие |

141 | Расходы на лекарства |

180 | Общая сумма затрат на лекарства и медицинские услуги (140 + 141) |

181 | Сумма уже полученного вычета, если он предоставлялся через работодателя сразу в 2020 году |

190 | Суммарное значение социальных вычетов (120 + 180 — 181) |

200 | Итоговый показатель для переноса в раздел 2 = значению поля 190, если не полагаются иные виды вычетов |

Пример заполнения

Пример заполнения при условии, что в 2020 году налогоплательщик оплатил своими средствами следующие виды расходов за себя:

- имплантация зубов — 150 000 руб. (дорогостоящее лечение, не действует ограничение);

- прочие медицинские услуги — 70 000;

- лекарства — 20 000.

Размер годового дохода 900 000 руб., полученного от работодателя, с которого удержан НДФЛ 117 000 руб.

Скачать бланк и образец за 2020 год

Скачать новый бланк формы 3-НДФЛ для 2021 года.

Скачать образец заполнения 3-НДФЛ на вычет за лечение за 2020 год.

Полезное видео

Инструкция по подготовке и подаче декларации 3-НДФЛ на социальный вычет за лечение через личный кабинет налогоплательщика (актуально для 2021 года):

Источник